【高金智库】为什么要在上海浦东构建人民币离岸金融体系?

2022/02/18

2022/02/18

中共中央国务院发布的浦东引领区意见当中,首次明确提出要“构建与上海国际金融中心相匹配的离岸金融体系,支持浦东在风险可控前提下发展人民币离岸交易”。然而对于为什么要在上海建立离岸人民币金融体系的讨论很少。

主动构建并做大、做强人民币离岸金融体系,是在全球风险加大环境下,中国能够风险可控地实现金融开放、提升人民币国际支付和储备地位、为全球提供人民币金融服务的一项重要的新举措。

——张春 上海高级金融学院金融学教授、汇付天下讲席教授

*本文根据张春在高金智库SAIF ThinkTank举办的2021上海国际金融中心发展论坛上的演讲发言整理而成。

上海人民币离岸金融中心建设相关问题的探讨

2021年7月,《中共中央国务院关于支持浦东新区高水平改革开放打造社会主义现代化建设引领区的意见》首次明确提出要“构建与上海国际金融中心相匹配的离岸金融体系,支持浦东在风险可控的前提下发展人民币离岸交易”,其中还特别提到“支持在浦东建设国际资产交易平台”。但在国内及国际公开文献和讨论当中,对于为什么要在上海建立离岸人民币金融体系的讨论很少。我认为有必要对这个问题做一个比较深入的研究,从理论、实证和实践上进行更深入的研究和探讨,更有利于在上海推进总书记和中共中央国务院关于浦东引领区的意见。

我主要讨论三个问题。一是为什么中国要主动构建人民币离岸金融体系;二是为什么要在上海境内构建人民币离岸金融体系;三是如果我们要做这件事情,其发展思路、定位和目标是什么,上海可以做的有哪些板块和哪些方面。

中国离岸金融体系的特点如何?

国际离岸金融体系具有如下四个特点:一是离岸体系主要在境外,二是离岸体系主要靠市场力量自发建立,三是一般比其对应的在岸体系有更宽松的金融监管和税收监管制度,四是大多数离岸和在岸市场的资金是自由连通、不受资本管制的。但是中国离岸市场在上海自贸区推行时,首先在境内,其次由政府推动,并且不完全是市场自发建立而成。

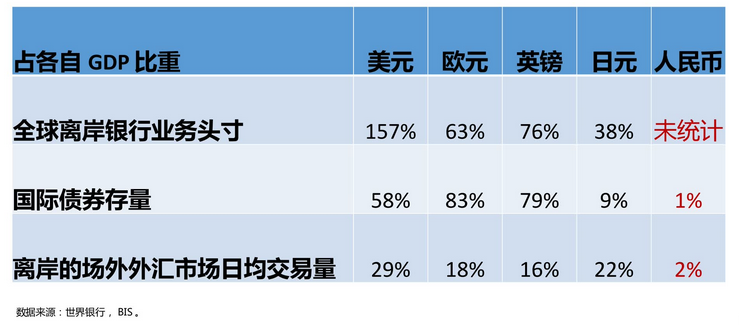

图1 不同币种的离岸市场规模

从不同币种的离岸市场规模数据来看,美元离岸银行业务头寸占GDP比例非常高,而人民币离岸业务占经济增长比重非常低,中国国际债券和离岸外汇交易数量也是如此。

为什么要主动构建人民币离岸金融体系?

中国为什么要主动构建人民币离岸金融体系?我从四个方面回答。

一是为了提升人民币的国际地位和使用程度,二是要风险更可控地开放资本账户,三是推进人民币跨境支付的资本账户开放模式,四是完善和调控自发形成的离岸体系。

中国全球化战略在金融上有两个比较大的瓶颈:一是人民币的国际地位和中国的经济地位不匹配,大家知道中国的经济地位在世界上所占比率和分量很大,但是人民币的国际地位却很弱;二是中国金融开放程度较低,因为金融开放程度低造成人民币国际地位不强。但是两者也有区别,用一种新的开放模式,也许能够解决人民币国际地位问题。

图2 主要经济体经济地位和货币地位

从数据可以看出,人民币的国际地位大大低于中国经济的国际地位。美国GDP占全球24%,中国占17%,欧元区占15%。美国商品和服务贸易出口占世界总比例没有中国高。相较于美元和欧元,人民币国际支付比例只有2%不到,全球外汇储备只比2%多一点。

人民币的国际地位大大低于中国经济国际地位会导致什么后果呢?一是中国企业和中国机构全球经营和资源配置方面能力会受到负面影响,他们在全球经营的安全性也会受到影响。过去几年有很多这种例子;二是中国居民在全球资源配置的能力也受到影响。人民币的国际使用包括中国金融不开放,居民在这方面能力就受限;三是中国机构、企业和居民可能被外币支付体系“制裁”。人民币在全球没有得到广泛使用,我国机构、企业和居民在全球做生意、开展贸易及投资活动主要借助外币体系来完成,这往往会导致他们受到外币支付体系所谓的制裁。

为什么我们不开放得更大一点呢?原因在于中国还没有一个完全开放的、高水平的、产品齐全的人民币金融体系。境外人员不愿意使用和持有人民币,所以在岸人民币体系是不开放的,而且发展水平也比较低。正是这个原因,中国也不太敢开放在岸人民币体系——有点像恶性循环,越不开放水平越低,水平越低越不敢开放。这就提出了是不是可以构造一个离岸的、更高水平的、开放的人民币体系的问题,以提升人民币的国际地位。

我再介绍一下金融开放的两种模式:一种叫本币自由兑换,这是中国传统在推的模式,就是资本项下可兑换。经常项目兑换在1996年已经实现了,过去这20多年一直在推资本金融账下的可兑换,但是因为担心风险,一直没有完全实现;另一种是本币跨境支付模式,直接用人民币进行跨境支付结算。

第一种往往是小国的金融开放模式,第二种才是大国模式。本币跨境支付模式需要建设自己的一套包括支付清算的离岸体系。中国几年前就建立了人民币跨境支付体系叫CIPS,美国也有,但是这个体系一直没有用起来。原因是尽管我们有了这个支付体系,但是没有一个很大的离岸金融体系让外国人愿意使用和持有人民币。

自由兑换的传统模式流程为,人民币从在岸兑换成外币后走外币体系支付,跨境进入境外;人民币跨境支付模式是指,交易直接支付到离岸或者境外,汇兑可以在境外实现。这两种不同的模式,汇兑地点和支付体系用的不一样,因此风险也不一样,对安全性也是一个考验。

传统的自由兑换模式风险较大。汇兑如果完全放开,要有足够的外汇储备才能实现汇兑自由兑换,这是很大的挑战。这就是为什么尤其最近这几年在全球冲突和风险加大情况下,自由兑换模式不能轻易地完全实现自由兑换。

跨境支付用人民币,用人民币支付体系,被制裁的可能性相对较小,也不需要很大的外汇储备。由于股灾和美联储收紧加息,2015至2017年人民币离岸交易有所减少。2018年以后跨境用量大幅提升,主要原因是一些跨境金融市场的互联互通加快了,像沪港通、深港通、债券通等。

人民币跨境支付规模是逐渐扩大的,但也有一系列问题:一个是离岸市场的产品和市场还不够完备,只用跨境支付。在离岸体系里没有很完备的投融资、风险管理的人民币产品;另外离岸和在岸的连通都是闭环式连通,像深港通、沪港通,也都不是最有效的高水平开放;最后离岸市场规模增大以后,对在岸市场人民币的定价权有一定影响,也就是两个汇率问题。

我总结一下为什么中国要主动构建离岸金融体系。第一个目的是中国需要在风险可控条件下,为境内外各类实体提供更高水平的国际化金融服务,提升人民币的国际地位;第二个目的是需要政府统筹在岸的多种合理资源,建立高水平的市场、产品以及基础设施体系和规则。

为什么要在上海浦东构建人民币离岸金融体系?

下面我再回答一下为什么要在上海浦东构建人民币离岸金融体系?一是中国在岸金融中心主要在上海,把在岸和离岸业务统一放在国家相关部门领导下,利于统筹协调资源。比如统筹考虑市场和产品哪些应该放在离岸,哪些应该放在在岸,可以避免恶性竞争、补充现有离岸产品和市场的不足,也可以统筹基础设施、制度法律、人才、机构资源;二是创新引领和互动。金融产品创新和金融监管创新可以在上海的离岸人民币市场先行先试,带动上海在岸金融市场创新和金融发展。最终目的是整合在岸和离岸两个市场,实现中国金融在整体上高水平开放。

上海离岸金融体系的发展思路、定位和目标

离岸市场体系大多数市场和产品应该交给市场力量来构建,这个市场包括上海、香港,也包括今后的海南。政府可以通过浦东和临港新片区推进离岸市场力量,比较难自发构建的一些基础设施、平台、市场和产品,准许在离岸进一步创新;还可以在上海对离岸市场进行总量调控,以解决离岸和在岸两个汇率问题,维护离岸和在岸的金融稳定。

离岸和在岸金融体系之间是产品市场的连接,其中产品可以提供到浦东的离岸。浦东离岸包括三个部分,最大的是人民币国际金融资产交易平台,其次是其他增量和产品,还有就是央行操作和基础设施建设。在岸资金和产品可以通过有限额地流入离岸去交易人民币好的产品,浦东的离岸和境外的离岸完全打通。这和现在的自由贸易账户试点还不完全一样,如果要把浦东的离岸人民币体系做成最高水平体系的话,一定要和境外完全打通。

国际资产交易平台怎么做?

浦东离岸人民币体系中的国际资产交易平台怎么做?可以把多种人民币资产放在同一个平台上,对境内外所有持有人民币的投资者开放。还有通过多种在岸和离岸通道提供人民币金融产品,比如股票的国际板等。主要目的在于让人民币走出去,让境内居民也能够获得投资境外优质资产的机会。具体来说这些优质资源包括企业和机构发行的人民币债券产品、国债增加境外人民币储备资产供应、人民币票据等。

近些年,美国有很多新的创新融资模式,香港、新加坡也积极跟上。例如同股不同权的创新、SPAC上市模式。我们还可以考虑人民币的稳定方面的发展,建立在区块链上面的通证等。这些都要先行先试,因为金融创新很有可能会改变整个金融业态,中国要有一块地方能够承载。

最后讨论一下离岸人民币市场的流动性问题。离岸要做大,又和在岸市场有隔离,就一定要讨论利率定价权在哪里。过去这几年,离岸市场对在岸市场的人民币汇率引导作用越来越大。在离岸人民币市场规模越来越大,与在岸市场长期分割情况下,为了防止离岸汇率对在岸市场冲击、保证中国的宏观自主性和金融稳定,央行可以在离岸市场进行一定的流动性操作,必要时可以通过一定的工具进行干预。同时,操作地点很重要,在境外离岸市场比较难操作。即使在香港,中国央行也有跨境法律、监管权限、跨境数据传输等方方面面的限制。因此,上海是进行该操作的较好选择,这也是为什么我认为应该上海建设离岸窗口的原因。

最后总结一下,主动构建并做大、做强人民币离岸金融体系,是在全球风险加大环境下,中国能够风险可控地实现金融开放、提升人民币国际支付和储备地位、为全球提供人民币金融服务的一项重要新举措。

文章载于高金智库